Agence ou ESN : réduisez vos délais de paiement client

En tant qu’agence ou entreprise de services du numérique (ESN), vous n’êtes surement pas sans savoir que l’impact des retards de paiements client est un réel fléau, qui peut entraîner des répercussions conséquentes pour votre entreprise.

Mais pour éviter de se retrouver dans cette situation délicate, il existe des solutions. Et vous avez de la chance, car nous vous proposons d’embarquer pour un tour d’horizon avec notre partenaire Kresus.

Découvrez grâce à notre expert de l’escompte dynamique les 3 actions qui vous permettront de réduire vos délais de paiement client 😉

Bien comprendre le BFR dans une ESN

Qu’est ce que le BFR ?

Le BFR est au coeur de la gestion financière des entreprises. BFR signifie Besoin en Fonds de Roulement. Il représente le montant nécessaire pour faire fonctionner l’entreprise. D’un point de vue financier, c’est le montant nécessaire à faire financer afin de couvrir le besoin résultant des décalages temporels des flux de trésorerie liés aux dépenses et aux recettes.

Il est influencé par 3 facteurs :

- Délai de paiement des fournisseurs,

- Délai de règlement des clients,

- Délai de rotation de stock.

Le BFR peut être négatif, ce qui est une bonne chose : cela signifie que la société encaisse son chiffre d’affaires avant de payer les dépenses nécessaires à la réalisation de ce CA. Par exemple, Carrefour encaisse sans délais les consommateurs, tandis qu’elle paye ses fournisseurs a posteriori avec un délai de paiement.

À l’inverse, la majeure partie des entreprises ont un BFR positif. Cela signifie que les encaissements se font “à retardement” par rapport aux dépenses de production.

Une entreprise peut être en pleine croissance, mais être en danger financièrement, car elle gère mal son BFR. À contrario, une entreprise sans croissance avec un BFR très bien géré peut être une vraie source de génération de richesse.

Dans le cadre d’une agence de conseil ou ESN, il s’agit d’une activité de prestations intellectuelles, où la notion de stock de marchandises n’existe pas. Ainsi, seuls les délais de paiement des clients et des fournisseurs est à prendre en compte. Suivant cette logique, telle activité entraine systématiquement un BFR positif, et donc un besoin de financement pour couvrir ce décalage de trésorerie.

L’intercontrat, le cholestérol des ESN : un peu, c’est bien, trop c’est dangereux !

Contrairement à une entreprise classique dans lesquelles les salariés sont actifs de manière régulière et sont, par conséquent, “productifs” au sens financier du terme, les ESN ne s’intègrent pas dans ce genre de schéma.

Les consultants interviennent dans le cadre d’un projet précis, sur un laps de temps déterminé par le client. Ils peuvent, par conséquent, connaitre des périodes d’inactivité, en étant dans l’attente d’un nouveau projet ou connaitre une période de transition entre deux projets. Ce qui entraine des coûts considérables tout en ne rapportant aucun chiffre d’affaires à l’entreprise.

Néanmoins, avoir quelques consultants en intercontrat a également du bon : cela peut servir de variable d’ajustement si un projet doit démarrer en urgence, sans avoir le temps de recruter.

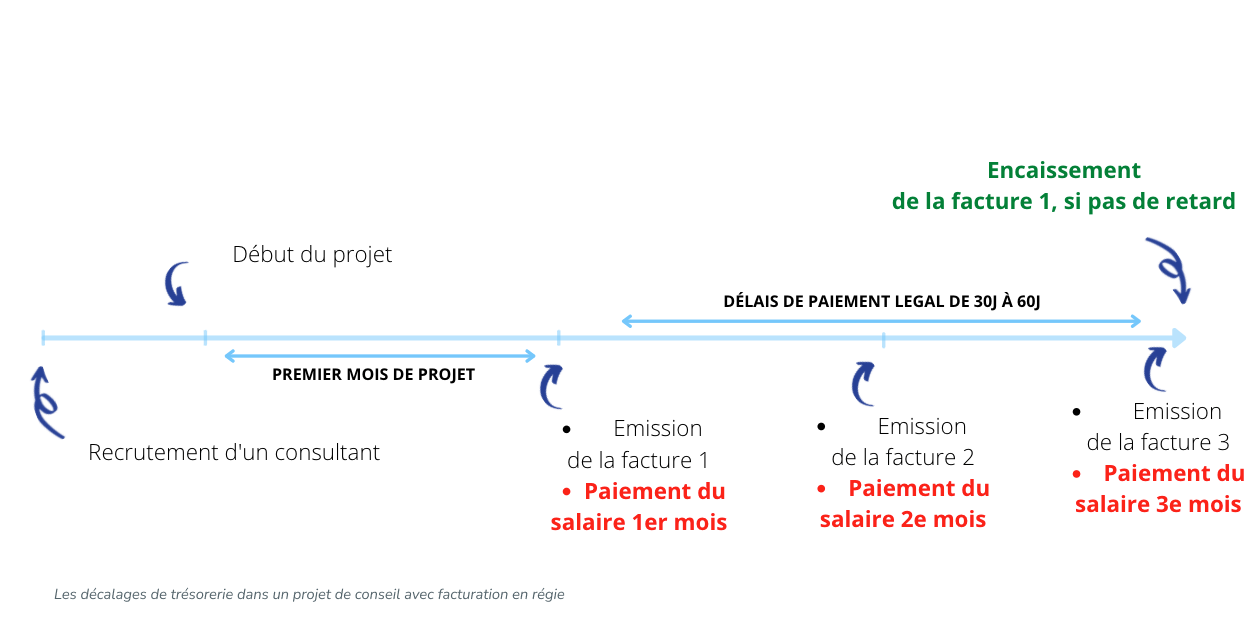

Projet de conseil : un décalage de trésorerie structurellement défavorable

Lorsqu’un consultant démarre un projet chez le client au début du mois le 1er M, la facturation du client s’effectue en général au début du mois M+1 (entre le 1 et le 10 en général). Cette facture s’accompagne bien souvent de conditions de paiement pouvant aller jusqu’à 60 jours, conformément aux pratiques commerciales et à la Loi sur la Modernisation de l’Economie (mettre lien). Ce qui revient à une date d’échéance en M+3.

Pendant cette période pouvant aller jusqu’à 3 mois post-démarrage du projet, l’ESN doit payer le salaire des mois M, M+1, M+2 et souvent M+3 avant de toucher son 1er euro provenant du client. En espérant qu’il n’y ait aucun retard de paiement 😎

Ce décalage de trésorerie (plusieurs mois de sorties cash avant une entrée cash) fait réellement effet boule de neige lorsque l’on passe de 1 consultant à 10, puis de 10 à 100, puis de 100 à 1000.

C’est pour cette raison que beaucoup de sociétés de conseils ont dû mettre la clé sous la porte, non par manque d’activité, mais parce qu’elles ont grandi trop vite, sans gérer avec prudence leur trésorerie et ce phénomène.

C’est un Business Model, certes rentable au vu des marges exercées par le secteur (aux alentours de 80% de marge brute), qui nécessite toutefois une excellente maîtrise de sa trésorerie afin de ne pas faillir à ses engagements financiers (salaires, loyers, remboursement de prêts etc…)

Vous l’aurez compris, maitriser son BFR est capital, d’autant plus pour les ESN. Heureusement, de nombreuses solutions permettent de maitriser au mieux son besoin en fonds de roulement.

Quels leviers pour maitriser au mieux son BFR

Le levier curatif : les relances et le recouvrement

Plusieurs solutions existent afin de contrôler au mieux son BFR. Une des premières initiatives est de relancer en permanence le client, jusqu’à ce qu’il paie. L’objectif est bien évidemment d’être payé, mais surtout ne pas être payé après la date d’échéance de/des factures. Le délais de paiement est déjà rallongé de part le BM, il est vraiment risqué de connaitre en plus, des retards de paiement.

Afin d’automatiser la procédure, vous pouvez utiliser des solutions en ligne de relance automatique. Vous pouvez également confier cette tâche ingrate à un cabinet de recouvrement afin de vous délester de ce poids et externaliser ce sujet.

Gardez à l’esprit que le recouvrement peut s’accompagner d’effets secondaires indésirables : c’est une tâche très chronophage, que ce soit par écrit ou par téléphone. Le coût de traitement peut également être très important en fonction des volumes et de la complexité de votre processus de recouvrement. Enfin, cette pratique peut entraîner une véritable dégradation de la relation avec le client causé par les nombreuses tentatives de contact que vous allez mener.

Le levier palliatif : l’affacturage, une solution de financement restrictive.

L’affacturage est un mécanisme financier pratiqué depuis les années 60 qui permet à une entreprise de vendre ses créances à un établissement financier, le Factor.

Les avantages sont indéniables : c’est un moyen efficace pour recevoir immédiatement des liquidités sans attendre le délai de paiement accordé au client.

Cependant, beaucoup d’inconvénients découlent malheureusement de ce procédé.

Les conditions d’accessibilités sont lourdes et assez limitatifs. Le factor peut imposer des conditions plus ou moins difficile à réunir, comme un volume important de facture, ou un montant total des factures élevé. Il peut tout simplement considérer que vous n’êtes pas solvable ou que votre client ne l’est pas, et donc se désengager. Par ailleurs, l’affacturage de factures hors France est très compliqué. L’affacturage couvre très mal le chiffre d’affaires réalisé en dehors des frontières françaises, et a fortiori européennes.

L’affacturage représente donc un coût global important tant pour le traitement interne de l’opération que pour le coût financier que cette pratique représente.

Le coût financier de l’affacturage se décompose en plusieurs types de frais :

- Les frais de dossier,

- Les frais de set-up technologique,

- Les frais de gestion et d’ouverture d’un compte chez le factor,

- La commission de financement,

- La commission d’affacturage,

Cela représente un coût à ne pas négliger auquel toutes les entreprises ne sont pas capable d’assumer. Sans compter, le coût lié au traitement administratif d’une telle solution.

En effet, l’affacturage s’accompagne d’une charge de travail administratif importante chaque mois : sélectionner les créances qui vont être cédées, céder les créances, surveiller les agréments, vérifier que l’assurance crédit intégrée couvre toujours les clients, suivre le montant de l’endettement..

De plus le factor ne prend pas à sa charge le risque d’impayé, le factor demande souvent de constituer un fonds de garantie pour se couvrir en cas de litige. Il va donc financer entre 70 et 90% du montant de vos factures, le reste servant à fournir ce fonds de garantie.

L’engagement établi avec le factor est généralement restrictif, la plupart des contrats d’affacturage vous engage a minima sur un exercice fiscal complet. Très peu de flexibilité est accordée, surtout au démarrage, et des clauses d’exclusivité peuvent s’appliquer, liant pieds et poings à l’organisme financier.

Lorsque le recouvrement des factures impayées est assurée par la banque, il se peut que vos relations commerciales se dégradent, étant donné les pratiques assez intempestives et intrusives des banques sur ce sujet. Tout comme la relance et le recouvrement, ce procédé a un réel coût au sein des relations humaines entre les clients et fournisseurs.

Le levier incitatif : l’escompte pour être payé en avance

Comme on a pu le voir des solutions existent pour couvrir son BFR dans une ESN. Néanmoins, elles restent difficiles d’accès, lacunaires et très couteuses. De nombreuses solutions alternatives innovantes voient le jour afin de compléter ces solutions bien installées dans le paysage financier.

Il est intéressant de vouloir actionner des leviers pour lutter contre les retards de paiement, ou bien de pallier aux délai d’encaissement par le financement bancaire. Il existe également une solution qui consiste à inciter son client à payer sa facture de façon anticipé : l’escompte commercial.

L’escompte commercial est une pratique historique consistant dans le fait d’accorder une réduction à un client en contrepartie du paiement anticipé de sa facture. Cette solution présente l’avantage majeur d’être :

- accessible à tous, sans aucune condition

- 100% gagnant-gagnant

- totalement désintermédiée

D’un côté l’ESN gagne des jours de trésorerie à coût maîtrisé et sans endettement, de l’autre son client augmente légèrement sa marge. La relation commerciale s’en trouve améliorée et enrichie.

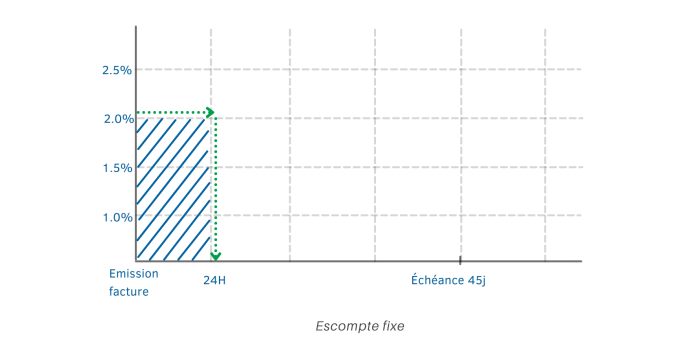

Dans sa forme historique, l’escompte présente cependant quelques contraintes :

- La fenêtre d’opportunité est très courte et des délais de traitement internes au client peuvent empêcher la saisie d’un escompte.

- Les politiques d’escompte font souvent l’objet de négociations globales portant sur l’ensemble de toutes les factures entre un client et l’ESN, pour toute la période de l’exercice fiscal. C’est trop contraignant, d’autant plus en période de forte incertitude économique.

- Un suivi rigoureux des paiements et du traitement comptable exige en général des ressources humaines et un cout administratif.

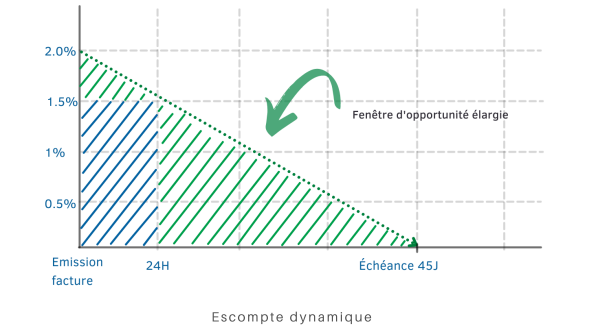

Fort heureusement, aujourd’hui, grâce à la fintech Kresus, l’escompte a été remis au goût du jour et totalement digitalisé grâce au principe de l’escompte dynamique.

Kresus permet à n’importe quelle société en besoin de financement de créer et déployer rapidement des politiques d’escompte auprès de ses clients. Chaque facture se transforme ainsi en opportunité de paiement anticipé indépendante. À chaque jour correspond un taux d’escompte fixé par la société, qui peut adapter sa stratégie avec chacun de ses clients. Le pilotage de la trésorerie peut s’effectuer beaucoup plus finement.

Enfin, Kresus permet de replacer la création de valeur au cœur de la relation client-fournisseur. Une nouvelle forme d’échange s’installe et permet de solidifier les relations commerciales, en offrant à chacun de ses clients une opportunité vertueuse pour toutes les parties prenantes.

Ainsi avec l’escompte dynamique, vous pouvez inciter vos clients à vous payer de façon anticipée et ainsi réduire à la source, en profondeur, le décalage de trésorerie inhérent à l’activité d’une ESN, à coût totalement maîtrisé, sans alourdir votre endettement et tout en améliorant la relation commerciale existante.

Vous l’aurez compris, il est possible de réduire vos délais de paiement client. À vous de choisir la solution qui vous convient le mieux. Mais si nous devions vous en recommander une seule, il s’agirait de Kresus 😉 N’hésitez pas à prendre contact avec eux, si vous souhaitez plus de renseignements. Vous verrez ils sont top !

Et c’est donc sur ces mots que s’achève notre article. Nous espérons que celui-ci vous aura permis d’en savoir plus sur comment s’y prendre pour diminuer vos délais de paiement client.